- 26. 2. 2018

- Sdílet

Poslední dvě korekce akciových trhů lze podle ekonoma a investora Eda Yardeniho považovat za „záchvaty“ vyvolané obavami z utahování monetární politiky. Při poslední korekci investoři konkrétně propadli strachu z vyššího tempa zvedání sazeb, než jaké se čekalo. Tedy z toho, že Fed letos zvedne sazby více než třikrát. Když se podobné obavy objevovaly v roce 2017, vyvážila je silná ziskovost obchodovaných společností. V letošním roce ale přišla korekce i přesto, že bylo schváleno snížení daňové zátěže, které ziskům také pomůže. Co z toho lze vyvodit ohledně dalšího vývoje?

Podle Yardeniho se řada ekonomů a analytiků kloní k názoru, že letos na trhy dolehly i obavy z klesající likvidity, které se staly tím rozhodujícím faktorem při nedávném poklesu cen akcií. Jenže Yardeni dodává, že onu likviditu není v praxi zase tak jednoduché definovat a měřit. Podle jeho názoru tak často slouží spíše jako nástroj, jak vysvětlovat pohyby, u nichž skutečné příčiny neznáme. O poklesu likvidity se totiž hovoří v podstatě vždy, když je trh pod negativním tlakem a pokud ceny akcií naopak rostou, analytici hovoří o nadbytku likvidity na trhu.

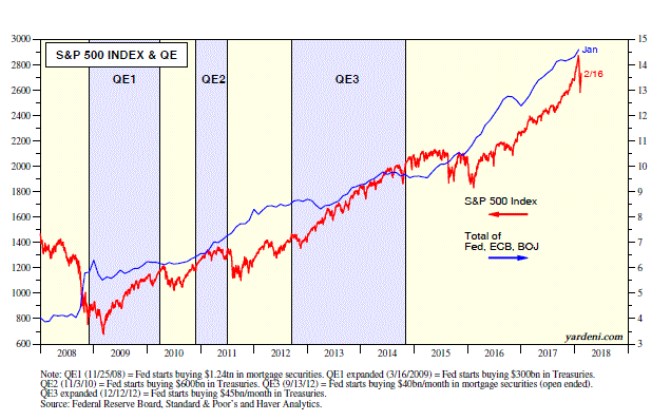

Jedním z rozumných měřítek likvidity může být velikost rozvah centrálních bank. V této souvislosti panovaly velké obavy z korekce trhu poté, co Fed ukončí svůj program kvantitativního uvolňování. Jenže od ukončení QE si trh připisuje dalších asi 35 %. Rozvaha Fedu začala klesat v říjnu minulého roku a index S&P 500 si od té doby připsal 6,1 %. Yardeni tak poukazuje na to, že vztah mezi vývojem na akciovém trhu a takto definovanou likviditou příliš neodpovídá varováním, jaká před poklesem likvidity na trhu tak často slyšíme.

To samé platí i o nedávné korekci – pokud by skutečně byla odrazem strachu z nedostatku likvidity na globálních trzích, musely by tyto obavy nabrat na síle právě v době, kdy společná velikost rozvah Fedu, ECB a japonské BoJ opět nabrala na tempu růstu – viz následující graf:

Yardeni tvrdí, že analytici a investoři často přehlíží efekt, který má na globální likviditu vývoj v Číně a na tamním úvěrovém trhu. A i zde došlo v lednu k poměrně prudkému růstu. Stejně tak je podle ekonoma těžké hovořit o obavách z nedostatečné likvidity. V tomto případě by změny v daňovém systému měly do USA přilákat obrovský objem zisků zadržovaných v zahraničí. Jejich část totiž bude pravděpodobně použita na odkupy akcií a na dividendy.

Zdroj: Blog Eda Yardeniho

Bojíte se nám napsat ze svého e-mailového účtu? Založte si ihned nový zabezpečený e-mail.

ZALOŽIT NOVÝ E-MAIL PŘIHLÁSIT SE K E-MAILU